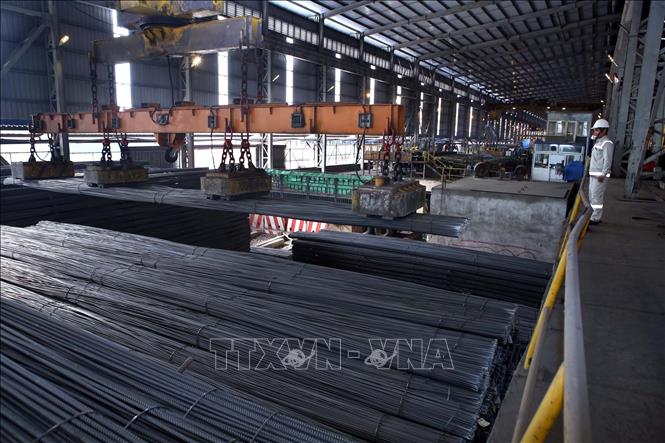

Bốc xếp sản phẩm thép xây dựng tại Công ty CP Thép Hòa Phát Hải Dương. Ảnh: Danh Lam/TTXVN

Bốc xếp sản phẩm thép xây dựng tại Công ty CP Thép Hòa Phát Hải Dương. Ảnh: Danh Lam/TTXVN

Mới đây, hai công ty sản xuất thép cán nóng (HRC) tại Việt Nam, gồm Tập đoàn Hòa Phát và Công ty TNHH Gang thép Hưng Nghiệp Formosa Hà Tĩnh, đã đề xuất khởi xướng điều tra chống bán phá giá HRC nhập khẩu từ Trung Quốc vào Việt Nam. Hai công ty này viện dẫn nguyên nhân là do sản lượng thép nhập khẩu tăng đột biến cũng như giá thép cán nóng từ Trung Quốc giảm mạnh.

Cụ thể, theo số liệu từ Tổng cục Hải quan, trong hai tháng đầu năm 2024, Việt Nam đã nhập khẩu 1,89 triệu tấn HRC với giá trị nhập khẩu trên 1 tỷ USD. Trong đó, nguồn thép từ Trung Quốc là 1,4 triệu tấn, chiếm 74,2% tổng lượng nhập khẩu. Từ quý 1/2023 đến nay, giá HRC của Trung Quốc đã giảm từ 618 USD/tấn xuống còn khoảng 520 - 560 USD/tấn tùy loại.

Trước thực trạng này, Hoà Phát và Formosa Hà Tĩnh cho rằng việc giá thép nhập khẩu giảm có thể gây ra tình trạng cạnh tranh không lành mạnh, ảnh hưởng đến ngành sản xuất HRC trong nước. Do đó, hai công ty này cho rằng cần áp dụng biện pháp chống bán phá giá đối với HRC nhập khẩu vào Việt Nam.

Trước đề xuất này của Hòa Phát và Formosa Hà Tĩnh, tập thể 9 công ty tôn mạ và ống thép Việt Nam, bao gồm: Công ty Cổ phần Tập đoàn Hoa Sen, Công ty Cổ phần Thép TVP, Công ty Cổ phần Tôn Đông Á, Công ty Cổ phần Thép Nam Kim, Công ty Tôn Phương Nam, Công ty Cổ phần Tôn Pomina, Công ty Cổ phần Sản xuất Thép Vina One, Công ty Cổ phần Sản xuất Kinh doanh Thép Việt Nhật, và Công ty Cổ phần Kim khí Nam Hưng; đã đồng thuận gửi công văn đến Văn phòng Chính phủ, Bộ Công Thương, Cục Phòng vệ thương mại, Hội Nhà báo Việt Nam, Liên đoàn Thương mại và Công nghiệp Việt Nam và Hiệp hội Thép Việt Nam, để phản biện trước khả năng điều tra và áp thuế chống bán phá giá đối với HRC nhập khẩu.

“Chúng tôi bày tỏ mối quan ngại sâu sắc về khả năng khởi xướng điều tra chống bán phá giá đối với sản phẩm HRC nhập khẩu từ Trung Quốc vào Việt Nam. Nếu điều này xảy ra sẽ ảnh hưởng cực kỳ tiêu cực và nghiêm trọng đến toàn ngành thép Việt Nam nói riêng và cả nền kinh tế Việt Nam nói chung”, tập thể 9 công ty tôn mạ và ống thép Việt Nam nêu rõ trong công văn.

Hiện nay, theo Báo cáo của Hiệp hội Thép Việt Nam, nhu cầu tiêu thụ HRC của Việt Nam đang nằm trong khoảng 10 - hơn 13 triệu tấn/năm, vừa phục vụ cho việc sản xuất thành phẩm, vừa dự trữ lượng hàng tồn kho cần thiết cho hoạt động sản xuất kinh doanh. Tuy nhiên, theo thông tin chính thức từ Hòa Phát và Formosa Hà Tĩnh, thời điểm hiện tại, tổng công suất thiết kế sản xuất HRC tại Việt Nam chỉ ở mức 8,2 triệu tấn/năm. Sản lượng HRC do Hòa Phát và Formosa Hà Tĩnh sản xuất được bán 50% cho thị trường xuất khẩu, còn lại 50% được bán tại thị trường nội địa.

Theo Báo cáo Hiệp hội Thép Việt Nam tháng 12/2023, sản lượng HRC do Hòa Phát và Formosa Hà Tĩnh bán nội địa trong năm 2023 đạt 3,403 triệu tấn, được phân bổ bán cho các công ty sản xuất tôn mạ, tôn màu, ống thép để làm nguyên liệu phục vụ cho công đoạn sản xuất kế tiếp, phần còn lại Hòa Phát và Formosa Hà Tĩnh dành cho các thị trường xuất khẩu. Như vậy, sản lượng các nhà sản xuất HRC Việt Nam bán tại thị trường nội địa hiện chỉ có thể đáp ứng được khoảng 30% nhu cầu HRC của toàn Việt Nam. Chính vì nguồn cung HRC trong nước đang không thể đáp ứng đủ nhu cầu, buộc các công ty Việt Nam phải nhập khẩu.

Đối với việc thép HRC nhập khẩu gây ảnh hưởng đến sản xuất trong nước, tập thể 09 công ty tôn mạ và ống thép cho rằng không thể có thiệt hại, bởi Hòa Phát và Formosa đều đạt được sự tăng trưởng tốt về cả sản lượng sản xuất và sản lượng bán hàng trong giai đoạn 2019 - 2023.

Cụ thể, năm 2019, tổng lượng bán HRC do các công ty Việt Nam sản xuất đạt mức 4.095.490 tấn. Đến năm 2020, lượng bán đạt được sự tăng trưởng nhất định lên 4.287.458 tấn, tăng khoảng 4,68% so với cùng kỳ năm trước.

Sự tăng trưởng nhanh chóng và đột ngột trong lượng bán HRC do các công ty Việt Nam sản xuất diễn ra từ năm 2020 đến năm 2021, với lượng bán tăng mạnh từ 4.287.458 tấn trong năm 2020 lên 7.129.809 tấn trong năm 2021, tăng khoảng 66,28% so với năm trước.

Mặc dù không tăng vọt như giai đoạn trước, nhưng giai đoạn 2021 - 2022, lượng bán vẫn được duy trì ở mức cao và sau đó tiếp tục chứng kiến sự tăng trưởng khá mạnh mẽ trong giai đoạn 2022 - 2023 khi lượng bán HRC do các công ty Việt Nam sản xuất tăng từ 6.192.018 tấn trong năm 2022 lên 6.808.337 tấn trong năm 2023, tăng khoảng 9,94% so với cùng kỳ.

"Như vậy, hoàn toàn không có thiệt hại của ngành sản xuất HRC tại Việt Nam khi lượng bán HRC do các công ty Việt Nam sản xuất tăng trưởng tốt trong giai đoạn 2019 - 2023. Theo Luật Quản lý Ngoại Thương, Hòa Phát và Formosa Hà Tĩnh phải chứng minh được thiệt hại của ngành sản xuất HRC nội địa thì mới đủ điều kiện khởi xướng điều tra chống bán phá giá đối với HRC nhập khẩu. Như vậy, từ việc hoàn toàn không có thiệt hại của ngành sản xuất HRC tại Việt Nam, có thể khẳng định chắc chắn không có căn cứ pháp lý để khởi xướng điều tra chống bán phá giá HRC nhập khẩu từ Trung Quốc vào Việt Nam", đại diện một trong 9 công ty cho biết.

Công văn của tập thể 9 công ty tôn mạ và ống thép cũng chỉ rõ thực tế, giá bán HRC từ Hòa Phát và Formosa Hà Tĩnh luôn cao hơn so với giá nhập khẩu từ 10 - 20 USD/tấn, cao điểm có thể chênh lệch tới 40 - 50 USD/tấn. Dù giá bán cao nhưng Hòa Phát và Formosa Hà Tĩnh luôn trong tình trạng không có đủ HRC để bán vì các công ty tôn mạ và ống thép Việt Nam phải mua HRC được sản xuất tại Việt Nam vì có một số quốc gia xuất khẩu có yêu cầu đặc biệt về nguồn nguyên liệu.

Cụ thể, Hòa Phát và Formosa Hà Tĩnh đang được hưởng lợi cực kỳ lớn khi bán HRC tại thị trường nội địa vì hiện nay các công ty tôn mạ và ống thép tại Việt Nam đang ưu tiên sử dụng nguyên liệu HRC được sản xuất tại Việt Nam để sản xuất các đơn hàng xuất khẩu sang Hoa Kỳ, Mexico vì phải chứng minh nguồn gốc xuất xứ để không bị áp thuế chống lẩn tránh hoặc phù hợp với các quy định theo Hiệp định Đối tác Toàn diện và Tiến bộ Xuyên Thái Bình Dương (CPTPP). Xuất khẩu sang các quốc gia yêu cầu C/O Form B như Qatar, Oman, Đài Loan cũng yêu cầu sử dụng nguyên liệu HRC được sản xuất tại Việt Nam.

Từ những phân tích trên, tập thể 9 công ty tôn mạ và ống thép Việt Nam khẳng định rằng nếu khởi xướng chống bán phá giá đối với HRC nhập khẩu và kết quả cuối cùng là áp thuế chống bán phá giá đối với HRC nhập khẩu có thể ảnh hưởng tiêu cực tới ngành thép Việt Nam nói riêng và toàn bộ nền kinh tế nói chung, bởi việc áp thuế phòng vệ thương mại hoặc xây dựng bất kỳ rào cản thuế quan, phi thuế quan nào khác đối với HRC nhập khẩu đều làm giảm khả năng cạnh tranh của các công ty sản xuất tôn mạ và ống thép Việt Nam tại cả thị trường nội địa lẫn thị trường xuất khẩu, hơn nữa còn làm ảnh hưởng đến môi trường kinh doanh lành mạnh giữa các công ty cũng như tác động đến các ngành nghề khác như xây dựng, bất động sản, công nghiệp, logistics…

Cho dù đã có lập luận phản đối và các kiến nghị của tập thể 9 công ty tôn mạ và ống thép Việt Nam đối với việc khởi xướng điều tra chống bán phá giá HRC nhập khẩu, song có hay không việc khởi xướng điều tra và áp thuế chống bán phá giá đối với thép HRC nhập khẩu vẫn phải do cơ quan quản lý quyết định dựa trên những dữ liệu cụ thể và đánh giá khách quan. Quan trọng hơn cả là tạo ra môi trường cạnh tranh công bằng, lành mạnh.